كيف تجني الأرباح من التداول في الفوركس ؟

كيف تجني الأرباح من الفوركس ، تشتري أو تبيع العملات.

التداول في الفوركس بسيط: آليات التداول مشابهة جدا لتلك التي في الأسواق الأخرى (مثل بورصة الأسهم)، لذلك إذا كان لديك أي خبرة في التداول، يجب أن تكون قادرا على التعلم بسرعة.

والهدف من تداول الفوركس هو تبادل عملة بأخرى على أمل أن السعر سوف يتغير، لذلك العملة التي اشتريتها سوف تزيد في القيمة مقارنة مع التي بعتها.

على سبيل المثال:

| إجراءات المتداول | اليورو | الدولار |

|---|---|---|

| تشتري 10,000 يورو في الزوج يورو/ دولار أمريكي سعر الصرف 1,1800 | 10,000+ | 11,800- |

| بعد مرور اسبوعين، تبادل 10,000 يورو الخاصة بك بالدولار الأمريكي بسعر صرف 1,2500 | 10,000- | 12,500+ |

| تجني أرباح قدرها 700 دولار أمريكي | 0 | 700+ |

* 10,000 يورو x 1.18 = 11,800 دولار أمريكي

** 10,000 يورو x 1.25 = 12,500 دولار أمريكي

سعر الصرف هو ببساطة سعر عملة واحدة قيمتها مقابل عملة أخرى، على سبيل المثال، يشير سعر الزوج USD / CHF إلي عدد الدولارات الأمريكية التي يمكن بها شراء فرنك سويسري واحد، أو عدد الفرنكات السويسرية اللازمة لشراء دولار واحد.

كيفية قراءة قائمة أسعار الفوركس

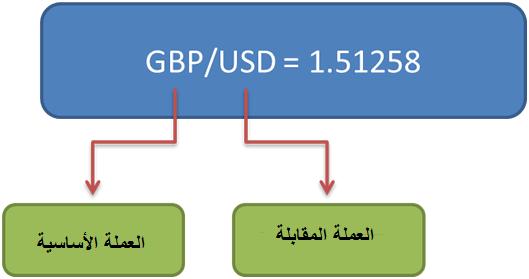

يتم وضع أسعار العملات دائما في أزواج، مثل( GBP / USD )أو (USD / JPY) والسبب في ذلك أنك في كل عملية صرف للعملات الأجنبية، كنت في وقت واحد شراء عملة واحدة وبيع عملة أخرى، وفيما يلي مثال لسعر صرف العملات الأجنبية للجنيه الإسترليني مقابل الدولار الأمريكي:

أول عملة مدرجة على يسار الخط المائل ("/") كما هو معروف العملة الأساسية (في هذا المثال، الجنيه البريطاني)، في حين تسمى الثانية على اليمين وهي العملة المقابلة (في هذا المثال، الدولار الأمريكي).

عند الشراء، يخبرك سعر الصرف كم عدد الوحدات التي عليك أن تدفعها في العملة المقابلة لشراء وحدة واحدة من العملة الأساس، كما في المثال أعلاه، عليك دفع 1.51258 دولار أمريكي لشراء 1 جنيه بريطاني.

وعند البيع، يخبرك سعر الصرف كم عدد الوحدات من العملة المقابلة لتحصل على بيع وحدة واحدة من العملة الأساس، كما في المثال أعلاه، سوف تتسلم مبلغ 1.51258 دولار عند بيع 1 جنيه إسترليني.

العملة الأساسية هي "أساس" للشراء أو البيع، إذا كنت تشتري EUR / USD هذا يعني ببساطة أن تقوم بشراء العملة الأساسية وتبيع في نفس الوقت عملة التسعير.

إذا أردت شراء الزوج ، وإذا كنت تعتقد أن العملة الأساسية (تكسب قيمة) نسبة إلى عملة العرض، هل تبيع الزوج إذا كنت تعتقد أن العملة الأساسية تنخفض (تفقد قيمة) نسبة إلى عملة العرض.

قصير / طويل

أولا، يجب عليك تحديد ما إذا كنت ترغب في الشراء أو البيع.

إذا كنت ترغب في الشراء (وهو ما يعني في الواقع شراء العملة الأساسية وبيع العملة المقابلة)، وتريد ارتفاع قيمة عملة الأساس ثم إعادة بيعها بسعر أعلى، وهذا ما يسمى "الدخول بصفقة شراء" أو " "صفقة شراء"

تذكر فقط أن" طويل" = "شراء".

إذا كنت ترغب في البيع (وهو ما يعني في الواقع بيع العملة الأساسية وشراء العملة المقابلة)، وتريد أن تنخفض العملة الأساسية في القيمة ثم تعيد شراءها بسعر أقل، وهذا ما يسمى "البيع" أو اتخاذ قرار "البيع".

تذكر فقط أن" قصير" = "بيع".

كيف يمكنني الحصول علي سعرين؟

كيف يمكنني الحصول علي سعرين؟

العرض

هو السعر الذي يرحب به المضارب الخاص بك لشراء العملة الأساسية مقابل العملة المقابلة، وهذا يعني أن العرض هو أفضل سعر متاح لك (كمتداول) وبيعها للسوق.

الطلب

هو السعر الذي سيبيع به المضارب الخاص بك العملة الأساسية مقابل العملة المقابلة، وهذا يعني أن سعر الطلب هو أفضل الأسعار المتاحة التي سوف تشتري بها من السوق، بعبارة أخرى الطلب هو سعر العرض.

الفرق بين سعر العرض وسعر الطلب هو معروف شعبيا باسم "فرق الأسعار". السبريد

في قائمة أسعار EUR / USD أعلاه، فإن سعر العرض هو 1.34568 وسعر الطلب هو 1.34588.

إذا كنت ترغب في بيع اليورو، أنقر فوق "بيع"، وسوف تبيع يورو بسعر 1.34568، أما إذا كنت ترغب في شراء اليورو، أنقر فوق "شراء" وسوف تشتري يورو بسعر 1.34588.

الآن دعونا نلقي نظرة على بعض الأمثلة.

تعلم الوقت المناسب لبيع أو شراء أي زوج من العملة

سوف نستخدم في الأمثلة التالية المطروحة تحليل أساسي لمساعدتنا على اتخاذ قرار بشأن شراء أو بيع زوج عملة بعينه.

إذا كنت ممن يغفون خلال حصة الاقتصاد أو يتخطون حضورها ببساطة، لا تقلق! سنقوم بتغطية التحليل الأساسي في درسٍ لاحق. ولكن في الوقت الراهن، حاول التظاهر بمعرفة مجرى الأمور....

زوج العملة " يورو دولار"

في هذا المثال، ستجد أن اليورو هو العملة الأساسية، وبالتالي "أساس" عملية البيع/ الشراء.

إن كنت تعتقد أن الاقتصاد الأمريكي سيتسمر في ضعفه، وهو أمر سيئ للدولار الأمريكي، يُمكنك تنفيذ أمر شراء بزوج العملة " يورو دولار". وبقيامك بهذا الإجراء، تكون اشتريت عملة يورو على أمل أنها سترتفع مقابل الدولار الأمريكي.

وإن كنت تعتقد أن الاقتصاد الأمريكي قوي وأن اليورو سيكون ضعيفًا أمام الدولار الأمريكي، يُمكنك تنفيذ أمر شراء بزوج العملة " يورو دولار". وبقيامك بهذا الإجراء، ستقوم ببيع عملة يورو على أمل أنها ستنخفض مقابل الدولار الأمريكي. ولكن في الوقت الراهن، حاول التظاهر بمعرفة مجرى الأمور....

زوج العملة "دولار ين"

في هذا المثال، ستجد أن الدولار الأمريكي هو العملة الأساسية، وبالتالي "أساس" عملية البيع/ الشراء.

إذا كنت تعتقد أن الحكومة اليابانية ستقوم بإضعاف الين لمساعدة قطاع تصديرها، يُمكنك تنفيذ أمر شراء بزوج العملة "دولار ين". وبقيامك بهذا الإجراء، ستكون قمت بشراء الدولار الأمريكي على أمل أنها سترتفع مقابل الين الياباني.

وإن كنت تعتقد أن المستثمرين اليابانيين يسحبون أموال من الأسواق المالية الأمريكية ويُحولون الدولار الأمريكي إلى عملة الين الياباني مرة أخرى، وأن هذا سيُلحق الضرر بعملة الدولار الأمريكي، يُمكنك تنفيذ أمر شراء بزوج العملة "دولار ين". وبقيامك بهذا الإجراء، ستكون قمت ببيع الدولار الأمريكي على أمل أنه سينخفض مقابل قيمة الين الياباني.

زوج العملة "جنية دولار"

في هذا المثال، ستجد أن الجنيه هو العملة الأساسية، وبالتالي "أساس" عملية البيع/ الشراء.

إذا كنت تعتقد أن الاقتصاد البريطاني سيستمر بالتحسن أفضل من الولايات المتحدة فيما يتعلق بالنمو الاقتصادي، يُمكنك تنفيذ أمر شراء بزوج العملة "جنية دولار" وبقيامك بهذا الإجراء، ستكون قمت بشراء الجنيهات على أمل أنها سترتفع مقابل الدولار الأمريكي.

وإن كنت تعتقد أن الاقتصاد البريطاني يتراجع بينما قطاع الاقتصاد الأمريكي ما زال قويًا مثله مثل جاك باور، يُمكنك تنفيذ أمر شراء بزوج العملة "جنية دولار" وبقيامك بهذا الإجراء، ستكون قمت ببيع الجنيهات على أمل أنها ستنخفض مقابل الدولار الأمريكي.

زوج العملة "دولار سويسي "

في هذا المثال، ستجد أن الدولار الأمريكي هو العملة الأساسية، وبالتالي "أساس" عملية البيع/ الشراء.

إن كنت تعتقد أن الفرنك السويسري مبالغ في تقديره، يُمكنك تنفيذ أمر شراء بزوج العملة "دولار سويسي"، وبقيامك بهذا الإجراء، ستكون قمت بشراء الدولار الأمريكي على أمل أنه سينخفض مقابل الفرنك السويسري.

إن كنت تعتقد أن ضعف سوق قطاع الإسكان سيؤثر سلبًا على النمو الاقتصادي في المستقبل، الأمر الذي سيؤدي إلي ضعف الدولار الأمريكي، يُمكنك تنفيذ أمر شراء بزوج العملة "دولار سويسي"، وبقيامك بهذا الإجراء، ستكون قمت ببيع الدولار الأمريكي على أمل أنه سينخفض مقابل الفرنك السويسري.

التداول بالهامش

عندما تذهب إلى محل بقالة تريد شراء البيض، لا يُمكنك شراء بيضة واحدة؛ فعادة ما يكون عشرات أو "الكثير" من مجموعة تتألف من 12.

في سوق الفوركس، من الغباء شراء أو بيع يورو واحد، حيثُ تكون العملات عادةً عبارة عن "عقود" (لوتات) تتألف من 1.000 وحدة من العملة (جُزئي)، 10.000 وحدة (صغير) أو 100.000 وحدة (عادية) حسب وسيطك الخاص ونوع الحساب الذي تملكه (المزيد من "العقود" (لوتات) فيما بعد).

"ولكنني لا أملك مالاً كافيًا لشراء 10.000 يورو! هل يُمكنني مواصلة التداول؟"

يُمكنك مواصلة التداول بنظام التداول بالهامش!!

عملية متاجرة بالهامش هو المصطلح المستخدم للتداول برأس مال مقترض. وهذه هي الطريقة التي يُمكنك من خلالها فتح مراكز 1.250 دولار أمريكي أو 50.000 دولار أمريكي بموجب مقدار أقل متمثل في 25 دولار أمريكي أو 1.000 دولار أمريكي. يُمكنك تنفيذ معاملات كبيرة نسبيًا، بسرعة وبثمن زهيد، باستخدام مقدار صغير لرأس مال مبدئي.

دعونا نشرح المقصود.

أصغِ جيدًا لأن ما سنقوله هام للغاية!

-

إن كنت تعتقد أن هذه المؤشرات الوارد في السوق تُشير إلى أن الجنية الإسترليني سيرتفع مقابل الدولار الأمريكي.

-

يُمكنك فتح حساب واحد عادي (100.000) وحدة من زوج العملة "جنية دولار"، وشراء الجنية الإسترليني بهامش 2% وانتظر حتى يرتفع سعر الصرف. عند شرائك عقد (100.000 وحدة) بزوج العملة "جنية دولار" بسعر 1.50000، ستكون اشتريت 100.000 جنيه، والذي تقدر قيمته 150.000 دولار أمريكي (100.000 وحدة من 1.50000 جنيه إسترليني). إذا كان الهامش المطلوب 2%، سيوضع 3.000 دولار أمريكي جانبًا في حسابك لفتح مداولة (150.000 دولار أمريكي * 2%). يُمكنك الآن إدارة 100.000 جنية بموجب 3.000 دولار أمريكي فقط. سوف نناقش الهامش بصورة أعمق في وقتٍ لاحق، ولكن نأمل أن تكون حصلت على الفكرة الأساسية لطريقة العمل.

-

توقعاتك تتحقق وتُقرر البيع. تقوم بإغلاق مركزك عند 1.50500 وستكون ربحت 500 دولار أمريكي.

عندما تُقرر غلق مركزك، تسترد الإيداع الذي وضعته في الأصل وتتم عملية احتساب أرباحك وخسائرك.

وتُنسب هذه الأرباح أو الخسائر لحسابك.

ما هو أفضل من ذلك، بتطوير تداول التجزئة في سوق الفوركس، يوجد بعض وسطاء التداول يسمحون للتجار لديهم بحيازة عقود "لوتات" مخصصة. وهذا يعني أنك لن تكون بحاجة للتداول بعقود "جزئية" أو "صغيرة" أو عادية! إذا كان رقمك المفضل 1.542، وهذه هي الوحدات التي ترغب بتداولها، إذا يمكنك التداول!

الفوائد

بالنسبة للمراكز المفتوحة أخر موعد للتداول الخاص بالوسيط المالي" عادةً 5:00 مساءً بتوقيت مكة، هناك تجدد كل يوم لنسبة الفائدة إما يدفع المتداول أو يكسب، بناءًا على الهامش الموجود ومركزك في السوق.

إذا لم ترغب بجني الأموال أو بيع الفوائد في مراكزك، ببساطة تأكد من إغلاقك جميع التداولات قبل الساعة 5:00 مساءً ، التوقيت النهائي المعمول به في سوق التداول.

وبما أن تداول كل العملات يتضمن اقتراض عملة واحدة لشراء أخرى، فإن رسوم تجدد الفوائد جزء من تجارة الفوركس. تُدفع الفوائد على العملة التي تم اقتراضها، وتحصل على الفوائد على العملة الواحدة التي قمت بشرائها.

إذا قمت بشراء العملات بفائدة أكبر من نسبة فائدة العملة المقترضة، يصبح صافي الفرق بين سعر فائدة عملتين "إيجابي" (على سبيل المثال: زوج العملة "دولار ين") وستجني الأموال نتيجة لذلك.

على العكس من ذلك، إذا كان صافي الفرق بين سعر فائدة عملتين "سلبي" يجب عليك أن تدفع.

أسال الوسيط المالي الخاص بك أو المتداول عن التفاصيل المحددة بشان التجدد.

لاحظ أيضا أن العديد من الوسطاء الماليين يقومون بتعديل نسبة التجدد الخاصة بهم على أساس عوامل مختلفة (على سبيل المثال، حساب الرافعة المالية ومعدلات الفائدة بين المصارف). يرجى التأكد مع الوسيط المالي الخاص بك عن مزيد من المعلومات حول معدلات التجدد وإجراءات الإضافة / والخصم

هذا الرسم البياني لمساعدتك لمعرفة فروق معدل الفائدة للعملات الأساسية.

دقيقة بالنسبة لعام 1/09/2015.

معدلات الفائدة المعيارية

| الدولة | معدل الفائدة |

|---|---|

| الولايات المتحدة الأمريكية | 0.25% |

| منطقة اليورو | 0.05% |

| المملكة المتحدة | 0.50% |

| اليابان | 0.10% |

| كندا | 0.5% |

| أستراليا | 2.00% |

| نيوزيلندا | 3.00% |

| سويسرا | 0.75-% |

ما هي النقطة في الفوركس؟

هذا هو المكان الذي سنُجري فيه بعض العمليات الرياضية. رُبما تكون سمعت بمصطلحات مثل "النقاط" و"بايبيتي" و"عقود" في الأرجاء من حولك، سنقوم بشرح ماهية هذه المصطلحات وسنوضح لك طريقة احتساب قيمها.

خذ وقتك لاستيعاب هذه المعلومات، فالمعرفة لازمة لجميع تاجري الفوركس. لا تُفكر في التداول حتى تشعر بالارتياح حيال قيم النقطة واحتساب الربح والخسارة.

ما هي نقطة الهيك؟ ماذا عن بايبيتي؟

وحدة القياس للتعبير عن التغير في قيمة زوج العملة يسمي "نقطة". إذا تحرك زوج العملة اليورو/الدولار من 1.2250 إلي 1.2251، هو ارتفاع قيمة الدولار .0001 في نقطة واحدة. النقطة هي منزلة عشرية أخرى لعرض الأسعار. معظم أزواج العملات تذهب ألي 4 منازل عشرية، لكن هناك بعض الاستثناءات مثل زوج العملة "الين الياباني" (يذهب ألي رقمين عشريين).

هام جدا: يذكر بعض الوسطاء أن هناك أزواج عملات تتجاوز المستوي "4 و2 من المنازل العشرية إلي 3 و5 من المنازل العشرية. هي "نقاط الخط ألكسري" وتسمى أيضا بايبيتي.

على سبيل المثال، إذا تحرك زوج العملة "جنية دولار" من 1.51542 إلي 1.51543 وهذه النقطة 00001 دولار تتجه لأعلى تجاه بايبيتي واحدة. حيث أن كل عملة لها القيمة النسبية لها، ومن الضروري لحساب قيمة النقطة لهذا الزوج من العملة. في المثال التالي، سوف نستخدم سعر مع 4 منازل عشرية. غرض أفضل شرح العمليات الحسابية، أسعار الصرف تعتبر كنسبة (على سبيل المثال، ستتم كتابة زوج العملة اليورو/الدولار 1.2500 كواحد (1) زوج عملة يورو/الدولار").

معدل سعر الصرف: زوج العملة "دولار كندي" =1.3000. لقراءتها 1 دولار إلي 1.3000 دولار كندي (أو 1 دولار أمريكي /1.3000 دولار كندي)

(تغير القيمة في العملة المقابلة) عدد نسبة سعر الصرف = قيمة النقطة (فيما يتعلق بالعملة الأساسية)

[0001 دولار أمريكي] × [1 دولار أمريكي /1.3000 دولار كندي]

أو ببساطة

[(.0001 دولار كندي)/(1.3000دولار كندي] ×1 دولار أمريكي=0.0000769 دولار أمريكي لكل وحدة تم تداولها.

باستخدام هذا المثال، إذا تم تداول 10.000 وحدة من زوج العملة دولار لوني، ثم نقطة واحدة تتغير لسعر الصرف لتصبح تقريبا 0.77 دولار أمريكي تغير في قيمة المركز(10.000 وحدة ×0.000077 وحدة دولار أمريكي). نحن نستخدم "تقريباً" لأن سعر الصرف متغير، لذا هل قيمة كل نقطة متحركة).

هنا مثال أخر على استخدام زوج العملة و الين الياباني كعملة مقابلة "جنية ين" في 123.00

لاحظ أن زوج العملة هذا يذهب فقط منزلين عشريين فقط لقياس تغير نقطة واحدة في القيمة (معظم العملات الأخرى لها أربعة منازل عشرية)، في هذه الحالة، سيكون تحرك النقطة عند .01 ين ياباني.

(تغير القيمة في العملة المقابلة) أوقات نسبة سعر الصرف = قيمة نقطة (فيما يتعلق بالعملة الأساسية) [.01 ين ياباني] × [1 جنية إسترليني /123.00 ين ياباني]

أو ببساطة

[(.01 ين ياباني) /(123.00 ين ياباني)] × 1 جنية إسترليني = 0.0000813 جنية إسترليني

لذا عند تداول 10.000 وحدة من زوج العملة جنية ين، كل تغير في قيمة النقطة يبلغ تقريباً 0.813 جنية إسترليني.

إيجاد قيمة النقطة في قيمة الحساب الخاص بك

الآن، السؤال الأخير أن تسأل عن معرفة قيمة النقطة في مركزك هو "ما هو قيمة النقطة من حيث عملة الحساب؟ بعد كل شيء، هذا سوق عالمي ولا يمتلك كل شخص حسابه الخاص بنفس العملة. هذا يعني أن قيمة النقطة ستترجم إلي أي عملة يمكن تداولها في حسابنا.

هذه العملية الحسابية على الأرجح أسهل للجميع: ببساطة أضرب/أقسم "قيمة النقطة الموجودة" حسب سعر صرف العملة لحسابك والعملة في السؤال.

إذا كانت "قيمة العملة الموجودة" العملة هي نفس العملة على أساس سعر عملة الصرف:

استخدام زوج العملة "جنية ين" المثال أعلاه، لنحول قيمة النقطة الموجودة من .813 جنية إسترليني لقيمة النقطة بالدولار الأمريكي باستخدام زوج العملة "جنية ين" في 1.5590 كنسبة سعر الصرف. إذا قمت بتحويل العملة للعملة المقابلة لسعر الصرف، كل ما عليك فعلة هو تقسيم "قيمة النقطة الموجودة" مقابل نسبة سعر الصرف:

.813 جنية إسترليني لكل نقطة / (1 جنية إسترليني،1.5590 دولار أمريكي) أو

[(.813 جنية إسترليني) / (1 جنية إسترليني)] × (1.5590 دولار أمريكي) = 1.2674 دولار أمريكي لكل حركة نقطة

لذلك، لكل .01 حركة نقطة في زوج العملة "جنية ين"، قيمة 10.000 وحدة يتغير المركز ما يقرب من 1.27 دولار أمريكي.

إذا كانت العملة التي قمت بتحويلها على أساس نسبة تحويل سعر الصرف، قم بضرب "قيمة النقطة الموجودة" في نسبة تحويل سعر الصرف

استخدام زوج العملة "دولار لوني" كمثال تم شرحه أعلاه، نريد أن نجد قيمة النقطة .98 دولار أمريكي بالدولار النيوزيلندي. سنستخدم .7900 كنسبة تحويل سعر الصرف:

98دولار أمريكي لكل نقطة × (1دولار نيوزيلندي / .7900 دولار أمريكي أو

[(0.98 دولار أمريكي) / (.7900 دولار أمريكي]) × (1 دولار نيوزيلندي) = 1.2405 دولار نيوزيلندي لكل حركة نقطة

لكل .0001 حركة نقطة في زوج العملة "دولار لوني" من المثال أعلاه، لديك 10.000وحدة يتغير المركز بقيمة ما يقارب 1.24 دولار نيوزيلندي

حتى ولو كنت عبقري في علم الرياضيات - على الأقل مع قيم النقطة - ربما عليك تمعن النظر والتفكير "هل أنا حقاً بحاجة لفعل كل هذا؟"

حسناً، الجواب هو لا. ما يقرب من جميع وسطاء الفوركس يفعلون كل هذا لك تلقائياً، ولكن من الجيد لك معرفة كيف يتم عمل هذا.

في القسم التالي، سوف نناقش كيف يمكن لهذه المبالغ التي تبدو لا قيمة لها أن تُجمع.

ما هو العقد "لوت" في الفوركس؟

في الماضي، كان تداول العملات الفورية بمبالغ محددة فقط يسمي عقود "لوتات". الحجم العادي للعقود هو 100.000 وحدة. هناك أيضا حجم مُصغر وحجم صغير جداً وحجم العقد يصل لواحد على ألف مليون هي 10.000 و1.000 و100 وحدة على التوالي.

| رقم الوحدة | العقد "لوت" |

|---|---|

| حجم عادي | 100.000 |

| مصغر | 10.000 |

| صغير جدا | 1000 |

| واحد على ألف مليون | 100 |

كما تعلم، يتم قياس التغير في قيمة العملة مقابل العملة الأخرى بحساب "النقطة"، وهي نسبة صغيرة جداً جدا لوحدة قيمة العملة. للاستفادة من هذا التغيير الدقيق في القيمة، تحتاج للتداول بمبلغ كبير بعملات معينة من أجل أن نري حساب الأرباح والخسائر.

لنفترض أننا سنتداول 100.000 وحدة (حجم عادي) العقد. نحن الآن نعيد حساب بعض الأمثلة لنرى كيف لها أن تؤثر على قيمة النقطة.

-

زوج العملة "دولار ين" في سعر الصرف 119.80 (.01 / 119.80) × 100.000 = 8.34 دولار أمريكي لكل نقطة.

-

زوج العملة "دولار سويسي" في سعر الصرف 1.4555. (.0001 / 1.4555) × 100.000 = 6.87 دولار أمريكي.

في حالة ما لم يدرج الدولار الأمريكي في قائمة الأسعار، ستختلف الصيغة قليلا.

-

زوج العملة "يورو دولار" في سعر الصرف 1.1930 (.0001 / 1.1930) × 100.000 = 8.38 × 1.1930 = 9.99734 مجموعين ليكون الناتج 10 دولار لكل نقطة.

-

زوج العملة "جنية دولار" في سعر الصرف 1.8040 أو (.0001 / 1.8040) × 100.000 = 5.54× 1.8040 =9.99416 مجموعين ليكون الناتج 10 دولار لكل نقطة.

ربما يكون الوسيط الخاص بك له طريقة مختلفة لحساب قيمة النقطة بالنسبة حجم العقد ولكن أيً كانت الطريقة ستمكنك من معرفة قيمة النقطة للعمة التي قمت بتداولها في وقت معين.

سعر السوق غير ثابت، لذلك قيمة النقطة تعتمد على نوع العملة التي يتم التداول بها حالياً.

ما هي الرافعة المالية الهيك؟

ربما تتساءل كيف لصغار المستثمرين مثلك تداول مثل هذه المبالغ الكبيرة من المال.

أعتبر الوسيط المالي الخاص بك على أنه البنك الذي يقدم لك 100.000 دولار لشراء العملات.

كل بنك يطلب منك أن تعطيه 1.000 دولار كعربون حسن نية، الذي يحفظه لك ولكن ليس من الضروري أن تحتفظ به.

يبدوا الوضع جيداً؟ هذه هي الطريقة التي يعمل بها الفوركس لتداول العملات الأجنبية باستخدام الرافعة المالية. فإن مقدار الرافعة المالية التي تستخدمها تعتمد على الوسيط المالي الخاص بك وما الذي يشعرك بالارتياح.

عادة ما يطلب الوسيط المالي وديعة تجارية، معروفة باسم "حساب الهامش" أو "الهامش المبدئي". بمجرد أن تودع الأموال الخاصة بك ستكون بعد ذلك قادر على التداول. يحدد أيضاً الوسيط مقدار ما يتطلبه كل مركز (عقد) متداول.

على سبيل المثال، إذا كان الرافعة المالية المسموح بها 100:1 (أو 1% من المركز المطلوب)، وتريد أن تداول بمركز قدرة 100.000دولار، ولكن لديك فقط 5.000 دولار في حسابك. لا يوجد مشكلة، الوسيط المالي الخاص بك سيضع جانباً1.000 دولار كمقدم، أو "هامش" ويتيح لك "اقتراض" باقي المبلغ. بطبيعة الحال سوف يتم خصم أي خسائر أو أرباح أو تضاف إلي الرصيد النقدي المتبقي في حسابك.

الحد الأدنى من الأمان (هامش) لكل عقد سيختلف من وسيط لأخر. في المثال الموضح بالأعلى، يطلب الوسيط هامش واحد بالمائة. هذه يعني أنه مقابل كل 100.000 دولار المتداولة، يأخذ الوسيط 1000 دولار كعربون على المركز.

كيف أحسب الأرباح والخسائر

لآن تعرف كيفية حساب أرباح قيمة النقطة، والرافعة المالية، لننظر كيف تحسب الأرباح والخسائر.

لنشتري دولارات أمريكية ونبيع فرنك سويسريي.

-

معدل سعر العملة 1.2525 / 1.4530. لأنك تشتري دولارات أمريكية سيكون العمل على "أسأل" سعر 1.4530، أو معدل السعر الذي يبيع به المتعاملون.

-

لذا تشتري عقد واحد حجم عادي (100.000 وحدة) عند 1.4530.

-

في وقت لاحق، يتحرك السعر إلي 1.4550 ومن ثم، تقرر أن تغلق تداولك.

-

سعر العملة الجديد لزوج العملة "دولار سويسي" 1.4550 / 1.4555. عند إغلاقك للتداول وشرائك المبدئي لبدء التداول، أنت ألان تبيع من أجل إغلاق التداول لذا يجب عليك أخذ "سعر العرض" على 1.4550.

المتعاملون جاهزون لشراء عند سعر. -

الفرق بين 1.4530 و1.4550 هو .0020 أو 20 نقطة.

-

باستخدام صيغتنا من قبل، لدينا الآن (.0001/1.4550) × 100.000 = 6.87 دولار لكل نقطة = 137.40 دولار.

تـذكر، عند دخولك أو إنهائك للتداول، أنت خاضع لعرض الأسعار/ عرض الأسعار. عند شرائك عملة، سوف تستخدم العرض أو تسال عن السعر وعند البيع تستخدم سعر العرض.

مصطلحات فوركسية!!

. أنت مبتدئ ويجب عليك معرفة بعض المصطلحات حق المعرفة قبل إجراء عملية تداولك الأولى. بعض هذه المصطلحات تعرفها بالفعل، ولكن لن يضرك القليل من المراجعة.

العملات الرئيسية والثانوية

تتمثل العملات الثمانية المتداولة في كثير من الأحيان في (الدولار الأمريكي واليورو والين الياباني والجنيه الإسترليني والفرنك السويسري والدولار الكندي والدولار النيوزلندي والدولار الأسترالي) وتُعرف هذه العملات بأنها العملات الرئيسية أو "العُظمى" وهي الأكثر سيولة وجذبًا. بينما تُعرف جميع العملات الأخرى بأنها العُملات.

العملة الأساسية( البيب)

العملة الأساسية هي العملة الأولى في أي زوج من العملات. ويوضح عرض أسعار العملات مدى استحقاق قيمة العملة الأساسية مقابل العملة الثانية. على سبيل المثال، إذا كان زوج العملة "دولار سويسري" يُقدر 1.6350، فإن دولار أمريكي واحد يساوي 1.6350 فرنك سويسري.

في سوق تداول الفوركس، يُعتبر الدولار عادةً العملية "الرئيسية" لعروض الأسعار، وهذا يعني أن أنه يتم التعبير عن عروض الأسعار بوحدة دولار واحدة مقابل العملة الأخرى في زوج العملة المذكور في عرض الأسعار. وتتمثل الاستثناءات الوحيدة لهذه القاعدة في الجنيه الإسترليني واليورو والدولار الأسترالي والنيوزلندي.

عملة عرض الأسعار

عملة عرض الأسعار هي العملة الثانية في أي زوج عملة. ويُطلق عليها عادة "عملة النقطة" ويُعبر عن أي خسارة أو ربح غير مُحقق بهذه العُملة.

النقطة

النقطة هي أس وحدة لسعر أي عملة. وتتألف جميع أزواج العملات تقريبًا من خمس أرقام كبيرة ويوجد في معظم العملات فاصلة عشرية توضع بعد الرقم الأول مباشرةً، وبناءًا عليه يُساوي زوج العملة " يورو دولار" 1.2538. يوجد في هذا المثال المطروح نقطة واحدة فقط تُعادل أقل تغيير في المنزلة العشرية – وهي 0.0001. وبالتالي، في حالة ظهور عملة عرض الأسعار بأي زوج عملة يتضمن عملة الدولار الأمريكي، ستساوي النقطة الواحدة 1/100 سنت دائمًا.

بينما تتمثل الاستثناءات البارزة في أزواج العملات التي تتضمن الين الياباني، حيثُ تساوي النقطة الواحدة 0.01.

بيبيتي

المقصود بمصطلح بيبيتي – عُشر النقطة، يقوم بعض وسطاء التداول بعرض أسعار للنقاط الجزئية أو الـ بيبيتي، لإضفاء الدقة على معدلات عرض الأسعار. على سبيل المثال، إذا تحرك زوج العملة " يورو دولار" من قيمة 1.32156 إلى 1.32158، يكون بهذا تحرك بمقدار 2 بيبيتي.

عرض الأسعار هو السعر الذي يتم إعداد السوق وفقًا له لشراء زوج معين من العمل في سوق تداول الفوركس. وعند هذا السعر، يُمكن للمتداول بيع العملة الأساسية. وستجد هذا الأمر موضحًا على الجانب الخلفي لعرض الأسعار.

على سبيل المثال، في عرض الأسعار الذي يتضمن زوج العملة "جنية دولار" 1.8812/15، يكون سعر عرض الأسعار 1.8812. وهذا يعني أنك تبيع الجنيه الإسترليني مقابل 1.8812 دولار أمريكي.

سعر العرض/ الطلب

سعر العرض/ الطلب هو السعر الذي يتم إعداد السوق وفقًا له لبيع زوج معين من العمل في سوق تداول الفوركس. وعند هذا السعر، يُمكن للمتداول شراء العملة الأساسية. وستجد هذا الأمر موضحًا على الجانب الخلفي لعرض الأسعار.

على سبيل المثال، في عرض الأسعار الذي يتضمن زوج العملة " يورو دولار" 1.2812/15، يكون سعر عرض الأسعار 1.2815. وهذا يعني أنك تشتري اليورو مقابل 1.2815 دولار أمريكي، كما يعرف سعر العرض/ الطلب باسم سعر العرض.

فروق الأسعار بين العرض/ الطلب

يُقصد بمصطلح فروق الأسعار الفارق بين العرض والطلب. " آخر رقمي الكسور العشرية في أسعار بيع وشراء العملة" هو تعبير المضارب ويُشير إلى الأرقام الأولى القليلة لمعدل سعر الصرف. وعادة ما تُحذف هذه الأرقام من عروض أسعار المتداولين، على سبيل المثال، معدل زوج العملة "دولار ين" قد يكون 118.30/ 118.34، ولكنه قد يُنقل لفظيَا بدون الأرقام الثلاثة الأولى على النحو التالي "30/34". وفي هذا المثال، يقدر الفارق بين سعر العرض والطلب لزوج العملة "دولار ين" 4- نقطة.

العرض/ الطلب في عرض الأسعار

يتم التعبير عن معدلات أسعار الصرف باستخدام الصيغة التالية:

العملية الأساسية/ عملة عرض السعر = العرض/ الطلب

العملية الأساسية/ عملة عرض السعر = العرض/ الطلب

تتمثل السمة الهامة في فارق السعر بين العرض/ الطلب في أنها تعتبر نفقات التداول التجاري لتداول دورة المداولة. والمقصود بمصطلح "دورة المداولة" أن تقوم بتجارة الشراء (أو البيع) والشراء للموازنة (أو البيع) تجارة بنفس الحجم ونفس زوج العملة. على سبيل المثال، في حالة معدل زوج العملة " يورو دولار" 1.2812/15، تكون نفقات التداول التجاري ثلاثة نقاط.

وإليك صيغة حساب نفقات التداول التجاري على النحو التالي: (فارق) نفقات التداول التجاري – سعر الطلب – سعر العرض.

عملة تقاطعية

العملة التقاطعية هي أي زوج غير الدولار الأمريكي. هذه الأزواج تحمل أسعار متذبذبة منذ بدء المتعامل عمليتين تاجرتين باستخدام عملة الدولار الأمريكي.

علي سبيل المثال، البدء الطويل (شراء) زوج العملة "يورو جنية" يعادل شراء زوج العملة "يورو دولار" وبيع زوج العملة "جنية دولار". تقاطع أزواج العملات يحمل كثير من الأحيان أعلى تكاليف المعاملات.

الهامش

عند فتح حساب الهامش مع الوسيط المالي، يجب أن تقوم بإيداع حد أني من المبلغ مع الوسيط المالي. يختلف الحد الأدنى من وسيط مالي لأخر وقد تكون أقل من ذلك من 100 دولار أمريكي لتصل إلي 100.000 أمريكي.

في كل مرة تقوم بإجراء تداول جديد، سيتم تعيين نسبة من رصيد الحساب في حساب الهامش جانباً باعتبارها متطلبات هامش البدء لتداول جديد تقوم على زوج العملة الأساسي وسعره الحالي وعدد الوحدات (أو العقود "لوتات") التي تم تداولها.

يشير حجم العقد "لوت" دائما إلي العملة الأساسية.

على سبيل المثال، لنقول يمكنك فتح حساب مصغر يوفر 200:1 رافعة مالية أو 0.5% هامش. تداول الحسابات المصغرة عقود مصغرة "لوتات"، لنقول عقد مصغر"لوت" يساوي 10.000 دولار. إذا فتحت عقد "لوت" مصغر واحد بدلاً من تقديم 10.000 كاملة، ستحتاج فقط 50$ دولار (10.000 × 0.5% =50$)

الرافعة المالية

الرافعة المالية هي نسبة رأس المال المستخدم في التداول لوديعة الضمان (الهامش) اللازمة. وهي القدرة على التحكم في كميات هائلة من المبالغ بعملة الدولار لملكية الرهنية بمقدار ضئيل نسبيًا من رأس المال. تختلف الرافعة المالية جذريًا باختلاف الوسطاء، وتتراوح بين 2:1 إلى 500:1.

والآن، ما رأيك بشرح الأنواع المختلفة لأوامر التداول؟

أنواع أوامر الفوركس

يُشير مصطلح "أمر" على النحو المستخدم في هذا المستند إلى كيفية الدخول أو الخروج من التجارة. وهنا سنناقش معًا الأنواع المختلفة لأوامر الفوركس التي يُمكن طرحها في سوق الفوركس.

تأكد من نوع الأوامر التي يقبلها وسيطك المالي. فالعديد من الوسطاء الماليين المختلفين يقبلون أنواع مختلفة من أوامر الفوركس.

يُوجد بعض أوامر الفوركس الأساسية التي يُقدمها كل وسيط، بينما توجد أوامر أخرى تبدوا غريبة.

أنواع أوامر الفوركس

أمر التنفيذ الفوري بالسعر الحالي للسوق

يُقصد بأمر الشراء أو البيع الفوري بالسعر الحالي للسوق - أمر الشراء أو البيع بأفضل الأسعار المتاحة.

على سبيل المثال، سعر النقطة لزوج العملة " يورو دولار" في الوقت الحالي 1.2140 وسعر الطلب 1.2142. إذا أردت شراء زوج العملة " يورو دولار" في السوق، فقد يكون سعر بيعها إليك 1.2142. يُمكن الضغط فوق زر "شراء" وستقوم منصة التداول الخاصة بك بتنفيذ أمر الشراء على الفور بهذا السعر المُحدد.

أمر معلق بسعر أفضل

يُقصد بالأمر الذي يُحدد سعر البيع أو الشراء للسهم، الأمر المطروح إما للشراء بسعر أدنى من سعر السوق أو البيع بسعر أعلى من سعر السوق عند حد سعر مُعين.

على سبيل المثال، تقوم بالتداول حاليا في زوج العملة " يورو دولار" بسعر 1.2050. ترغب باختصار الأمر إذا وصل السعر 1.2070. يمكنك إما الجلوس أمام الشاشة والانتظار حتى يصل السعر إلى 1.2070 (النقطة التي تود النقر عندها فوق أمر شراء بسعر السوق)، أو يُمكن وضح أمر يُحدد سعر البيع أو الشراء عند حد 1.2070 (حينها يمكنك الابتعاد عن جهاز الحاسوب الشخصي وحضور مباراة ملاكمة.

عند وصول الأسعار لحد 1.2070، ستقوم منصة التداول الخاصة بك بتنفيذ أمر البيع بأفضل سعر متاح تلقائيًا.

يُمكن استخدام هذا النوع إن كنت تعتقد أن السعر سيصل إلى السعر الذي حددته!

أمر معلق محدد ( للدخول بنفس الإتجاه)

يُقصد بأمر إيقاف الدخول أنك تضع أمر شراء بسعر أكبر من سعر السوق أو أمر بيع بسعر أدنى من سعر السوق بحد معين.

على سبيل المثال، يتم التداول حاليًا لزوج العملة "جنية دولار" 1.5050 ويتجه نحو الأعلى. إن كنت تعتقد أن الأسعار سوف تستمر في هذا الاتجاه وستصل إلى 1.5060. يمكنك القيام بأحد الإجراءات التالية للعمل على هذا الاعتقاد. الجلوس أمام جهاز الكمبيوتر الشخصي والشراء بسعر السوق عندما يصل 1.5060 أو وضع أمر إيقاف الدخول عند سعر 1.5060. يُمكن استخدام أوامر إيقاف الدخول عندما تشعر أن الأسعار ستتحرك في اتجاه واحد!

أمر وقف الخسارة

يُقصد بأمر وقف الخسارة – هو أمر مرتبط بالتداول للحول دون تكبد خسائر إضافية إذا كان سعر السوق يسير بالاتجاه المعاكس لك. تذكر أن هذا أمر البيع لتفادي الخسارة يظل ساريَا حتى تصفية مركزك أو إلغاء أمر البيع لتفادي الخسارة.

على سبيل المثال، ترغب (بشراء) زوج العملة " يورو دولار" بسعر 1.2230. لخفض الحد الأقصى لخسارتك، يُمكن وضع أمر البيع لتفادي الخسارة عند حد 1.2200. وهذا يعني أنك إذا كنت مخطئ تمامًا وانخفض زوج العملة " يورو دولار" عند 1.2200 بدلاً من الارتفاع، ستقوم منصة التداول الخاصة بك بتنفيذ أمر شراء بقيمة 1.2200 وفقًا لأفضل سعر متاح وتصفية مركزك بخسارة تقدر 30- نقطة (أوو!).

أمر البيع لتفادي الخسارة مفيد للغاية إذا لم تكن ترغب بالجلوس أمام جهاز حاسوبك الشخصي وتشعر بالقلق طوال اليوم أنك ستخسر جميع أموالك. يُمكنك بكل بساطة تحديد أمر البيع لتفادي الخسارة في أي منصة تداول مفتوحة حتى لا تضيع عليك سلتك الخاصة لعبة البولو التي يلعبها الأفيال.

الوقف المتحرك

يُقصد بأمر الوقف المتحرك – عبارة عن نوع من أوامر الشراء لإيقاف تحريك الخسارة وفقًا لتقلب كلما تحرك السوق في اتجاه ربح المستثمر.

لنقول على سبيل المثال أنك قررت إنقاص زوج العملة "دولار ين" عند 90.80، وإيقاف السحب بمقدار 20 نقطة. فهذا يعني أنك ستقوم بإيقاف الخسارة عند 91.00. في حالة انخفاض السعر ووصل إلى 90.60، سيتحرك مؤشر إيقاف السحب حتى حد 90.80 (أو نقطة التعادل).

فقط تذكر أن حد إيقافك سيظل عند مستوى السعر الجديد. ولن يتسع إذا ارتفع السوق ضدك. لنعود مرة أخرى إلى المثال المتمثل في، إيقاف السحب عند 20 نقطة، إذا وصل زوج العملة "دولار ين" إلى 90.40، سيتحرك مؤشر إيقافك إلى 90.60 (أو يُغلق عند تحقيق أرباح بمقدار 20 نقطة).

ستظل عملية التداول الخاصة بك مفتوحة طالما أن السعر لا يتحرك ضدك بمقدار 20 نقطة. بمجرد وصول سعر السوق إلى سعر إيقاف السحب الخاص بك، سيقوم أمر الشراء بسعر السوق بإغلاق منصتك بأفضل سعر متاح سيُرسل إليه وسيُغلق مركزك.

أوامر التداول الغريبة

عرض قائم لحين إلغائه (GTC)

يظل العرض القائم لحين إلغائه (GTC) نشط في السوق حتى تُقرر إلغائه. لن يُغلق وسيط هذا الطلب في أي وقت. وبناءًا على ذلك، تتحمل وحدك مسئولية تذكر وجود طلب مُقرر.

يظل الأمر الساري ليوم واحد نشط في السوق حتى نهاية يوم التداول. ويرجع السبب في ذلك إلى أن سوق التداول الأجنبي يستمر على مدار 24 ساعة، وهذا يعني عادةً أن أسواق الولايات المتحدة تُغلق في الساعة 5:00 مساءًا المنطقة الزمنية الشرقية (EST)، ولكننا نوصيك بإعادة الفحص للتحقق مع وسيطك الخاص.

أمر يلغى أمر أخر (OCO)

المقصود بمصطلح أمر يلغى أمر أخر (OCO) مزيج من أمرين إدخال و/ أو أمرين بيع لتفادي الخسارة. وضع أمرين بسعر ومدة متغايرة أعلى وأدنى السعر الحالي. عند تنفيذ أحد الأمرين يتم إلغاء الأمر الأخر.

لنقول على سبيل المثال، أن سعر زوج العملة " يورو دولار" 1.2040. وترغب بالشراء عند سعر 1.2095 على مستوى المقاومة تحسبًا لحدوث انخفاض أو بدء مركز البيع في حالة انخفاض السعر دون 1.1985. تجاوبك مع وصول السعر إلى 1.2095، سيتم تفعيل أمر الشراء، كما سيتم إلغاء أمر البيع عند 1.1985 تلقائيًا.

أمر يُفعل أمر أخر (OTO)

أما مصطلح أمر يُفعل أمر آخر (OTO) فهو على النقيض من مصطلح أمر يلغى أمر أخر (OCO)، أي يُمكن طرح أوامر فقط عند تفعيل الأمر الرئيسي. تقوم بطرح أمر يُفعل أمر آخر (OTO) عند رغبتك بتحديد مستويات جني الأرباح وإيقاف الخسائر في وقتٍ مُبكر، حتى قبل وصولك للتداول.

على سبيل المثال، سعر التداول الحالي لزوج العملة "دولار سويسري " 1.2000. تعتقد أنه بمجرد وصوله إلى 1.2100، سينعكس مساره ويتراجع حتى يصل إلى 1.1900. المشكلة انك ستختفي لمدة أسبوع كامل لأنه يتعين عليك الانضمام لمخيم تدريب الكشافة في الصحراء لمدة ثلالث أيام ولا يوجد إنترنت!!.

حتى يُمكن إدراك التحرك وأنت بالخارج، يُمكنك تحديد حد للبيع عند 1.2000، وفي الوقت ذاته، ضع حد شراء وثيق الصلة عند 1.1900، وعلى سبيل الاحتياط، ضع حد لتفادي الخسارة عند 1.2100. حيثُ سيتم وضع أمر يُفعل أمر آخر (OTO)، لكل من أوامر حد الشراء والشراء لتفادي الخسارة إذا تم تفعيل أمر الشراء الأول بحد 1.200 فقط.

ختامًا ...

أنواع أوامر الفوركس الأساسية (السوق وحد الإدخال وإيقاف الإدخال وتفادي الخسارة وإيقاف السحب)، هي أنواع الأوامر التي يحتاجها معظم المتداولين.

ما لم تكن تاجرًا مخضرم (لا تقلق، بالممارسة وبالوقت ستكون تاجرًا مخضرم)، لا تجمح بخيالك وتُصمم نظام يتطلب عدد كبير من أوامر الفوركس مُدرجة في سوق الفوركس في جميع الأوقات.

ابق مع الأمور الأساسية أولاً.

تأكد من استيعابك الكامل وشعورك بالارتياح بنظام طرح أمر وسيطك الخاص قبل تنفيذ أي تداول.

حافظ دومًا على التحقق مع وسيطك الخاص للحصول على معلومات خاصة حول أمر التداول وحتى يتسنى لك رؤية رسوم التجدد التي ستطبق في حالة بقاء مركزك لأكثر من يوم. وتتمثل أفضل إستراتيجية يُمكن إتباعها في إبقاء قواعد أوامرك الخاصة بسيطة.

حافظ دومًا على التحقق مع وسيطك الخاص للحصول على معلومات خاصة حول أمر التداول وحتى يتسنى لك رؤية رسوم التجدد التي ستطبق في حالة بقاء مركزك لأكثر من يوم. وتتمثل أفضل إستراتيجية يُمكن إتباعها في إبقاء قواعد أوامرك الخاصة بسيطة.

التداول التجريبي طريقك للنجاح

يُمكن إنشاء حسابات تجريبية مجانًا لدى معظم وسطاء تداول الفوركس. هذه الحسابات "المزعومة" تتمتع بكامل قدرات الحساب "الحقيقي.

ما السبب وراء مجانية الحساب التجريبي؟

لأن الوسيط يرغب بتعليمك التفاصيل الدقيقة حول منصتهم التجارية، والتمتع بالتداول بدون مخاطرة، ولهذا ستقع بحبهم وتقوم بإيداع أموال حقيقية. يسمح لك الحساب التجريبي بمعرفة سوق تداول الفوركس واختبار مهاراتك التجارية بمعدل مخاطر لا يتعدى "الصفر".

نعم، هذا صحيح، لا توجد مخاطرة على الإطلاق!

يجب عليك التداول من خلال حساب تجريبي حتى يُمكن وضع نظام قوي ومربح قبل التفكير في طرح أموال حقيقية على خط المرمى.

ونُكرر قولنا مرة أخرى - يجب عليك التداول من خلال حساب تجريبي حتى يُمكن وضع نظام قوي ومربح قبل التفكير في طرح أموال حقيقية على خط المرمى.

الآن، ضع يدك على قلبك وقُل ...

"سأتداول عبر حساب تجريبي حتى أضع نظام قوي ومربح قبل التداول بأموال حقيقية."

والآن، تعهد وقُل ...

"أنا تاجر تداول فوركس ذكي وصبور!"

لا تُفكر بفتح حساب تداول حقيقي حتى تُجري عمليات تداول مُربحة على الدوام عبر الحساب التجريبي.

إذا كنت لا تستطيع الانتظار حتى تجني أرباح عبر حسابك التجريبي، قُم بالتداول عبر الحساب التجريبي لمدة شهرين على الأقل. فعلى الأقل ستكون بعيدًا عن خطر خسارة جميع أموالك لمدة شهرين، أليس كذلك؟ إذا لم تكن قادرًا على الانتظار لمدة شهرين، تبرع بأموالك لمؤسسة خيرية أو اقطع يديك.

ركز على زوج واحد من العملات الرئيسية

تصبح العملية أكثر تعقيدًا عند مواكبة أكثر من زوج عملة عند بدء تشغيل التداول التجريبي. ابق مع أحد العملاء الرئيسية لأنها الأكثر سيولة هذا يجعل فروقها زهيدة.

يُمكنك الربح في تداول العملة، ولكن، بالنسبة لجميع جوانب الحياة الأخرى، ستكون مطالبًا بعمل شاق والتفاني والقليل من الحظ وقدر هائل من الحس السليم، ومقدار كبير للغاية من حُسن التقدير.

تداول الفوركس ليس مخططًا للثراء السريع

قبل التعمق أكبر، سنكون صادقين معك مائة بالمائة 100% وسنُخبرك بما يلي قبل التفكير في التداول بالعملات:

-

جميع عمليات تداول الفوركس، ونقصد بهذا جميع وسطاء التداول، يخسرون أموال في التداول. تسعون بالمائة 90% من وسطاء التداول يخسرون أموال، ويرجع ذلك، إلى حدٍ كبير، إلى افتقارهم للتخطيط والتدريب والانضباط وضعف إدارة الأموال، وأنت بالطبع تكره تكبد خسارة أو انك تخلو من جميع العيوب، ربما تمر بوقت عصيب في التكيف مع التداول لأن جميع وسطاء التداول يخسرون عملية التداول فر مرحلة ما أو أخرى.

-

جميع عمليات تداول الفوركس، ونقصد بهذا جميع وسطاء التداول، يخسرون أموال في التداول. تسعون بالمائة 90% من وسطاء التداول يخسرون أموال، ويرجع ذلك، إلى حدٍ كبير، إلى افتقارهم للتخطيط والتدريب والانضباط وضعف إدارة الأموال، وأنت بالطبع تكره تكبد خسارة أو انك تخلو من جميع العيوب، ربما تمر بوقت عصيب في التكيف مع التداول لأن جميع وسطاء التداول يخسرون عملية التداول فر مرحلة ما أو أخرى.

يجب أن يكون لديك رأس مال بقيمة 10.000 دولار على الأقل (مودع في حساب مصغر) يُمكنك خسارته. لا تتوقع بدء حساب ببضع مئات الدولارات وتتوقع أن تصبح غني جداً.

سوق تداول الفوركس أحد أشهر أسواق البورصة، ويرجع هذا إلي حجمه الهائل والسيولة والتوجه لتحرك الأموال في اتجاهات قوية. قد تعتقد أن وسطاء التداول في جميع أنحاء العالم يتقاتلون، ولكن النجاح مقتصر على نسبة ضئيلة من وسطاء التداول.

وتمكن المشكلة في أن العديد من وسطاء التداول يدخلون هذا القطاع مُحملين بآمالٍ مُضللة تتمثل في تحقيق مقدار هائل من الدولارات، ولكنهم في الواقع، يفتقرون إلى الانضباط اللازم لمعرفة حقيقة فن التداول. يفتقر معظم الأفراد عادة للانضباط في التمسك بإتباع نظام غذائي والتردد على صالة الألعاب الرياضية ثلاث مرات أسبوعيًا.

إذا لم تكن قادرًا على القيام بهذا الأمر، فكيف تعتقد أنك ستنجح في تحقيق ما هو أصعب منه بكثير، ولكن الأمر مُجزي ماليًا، وبذل قصارى الجهد معروف لدى الرجل؟

التداول على المدى القصير ليس للهواة، ونادرًا ما يكون السبيل "لتحقيق ثراء سريع". لا يُمكنك جني أرباح ضخمة دون تحمل مخاطر هائلة.

فإستراتيجية التجارة المنطوية على تحمل أكبر قدر من المخاطر تعني المعاناة من أداء تداول متضارب وتكبد خسائر فادحة. وربما يكون الوسيط الذي يقوم بهذا الأمر ليس لديه إستراتيجية تداول، ما لم تُطلق عليها إستراتيجية تداول القمار!

تداول الفوركس ليست مخططًا للثراء السريع

تداول الفوركس مهارة تستغرق وقتًا حتى تتقنها.

يُمكن لوسطاء التداول المهرة جني أرباح من هذا المجال. بالرغم كونها مثلها مثل أي عمل أو مهني أخرى، إلاَّ أن النجاح لا يتحقق بين عشية وضُحاها.

تداول الفوركس ليس قطعة من الكعك (كما يعتقد بعض الأفراد مثلك).

فكر في الأمر، إن كان تداول الفوركس هكذا، لكان الجميع مليونيرات.

ولكن الحقيقة أن وسطاء التداول الذين يتمتعون بسنواتٍ من الخبرة ما زالوا يتكبدون خسائر متكررة بانتظام.

ولكن الحقيقة أن وسطاء التداول الذين يتمتعون بسنواتٍ من الخبرة ما زالوا يتكبدون خسائر متكررة بانتظام.

فهي تتطلب المزيد والمزيد من التدريب والخبرة حتى تُتقنها.

ليس هناك بديل عن العمل الجاد والممارسة المدروسة والاجتهاد.

قُم بالتداول عبر حساب تجريبي حتى تجد وسيلة تعرف بها جميع التفاصيل الدقيقة ويُمكنك تنفيذ التداول بصورة مريحة وموضوعية. وتحديدًا، تجد طريقة تناسبك!!!